Großinsolvenzen bleiben uns insbesondere im Gedächtnis hängen. An die Insolvenzen von zum Beispiel Air Berlin im Jahr 2017, aber auch an die Insolvenz von Schlecker im Jahr 2012 können wir uns noch gut erinnern. Bei den Gläubigern der insolventen Schuldner realisiert sich dann das sogenannte Insolvenzrisiko in Form eines Forderungsausfalles. Wie sich die Großinsolvenzen in den letzten Jahren in Deutschland entwickelt haben und wie eine entsprechende Absicherung aussehen kann, erfahren Sie hier.

1. Tendenzen in der Entwicklung von Großinsolvenzen in Deutschland

Aktuell nimmt die Zahl der Insolvenzen von großen Unternehmen in Deutschland wieder zu. Der Kreditversicherer Euler Hermes zählte 27 Pleiten von großen deutschen Unternehmen allein in den ersten neun Monaten des vergangenen Jahres 2019. Dabei kam es zu einem Schaden aufgrund von Insolvenzen in Höhe von 339 Mio. Euro. Im Vorjahreszeitraum (2018) waren es aber nur 19 Insolvenzfälle. Dies entspricht einem prozentualen Zuwachs von 2018 auf 2019 von 42 %.

Im Jahr 2018 entstand ein Umsatzschaden von insolventen Großunternehmen von 187 Mio. Euro. Im Jahr 2016 waren es lediglich 129. Mio. Euro. Die Tendenz ist somit stetig steigend. Mit einem Schaden in Höhe von 300 Mio. Euro markierte das Jahr 2017, bedingt durch die Insolvenz von Air Berlin, bereits ein erstes Rekordhoch. Ansonsten zeigt sich jedoch eine steigende lineare Entwicklung.

Aber Vorsicht ist auch gerade bei großen Namen geboten. Denn auch ein guter Name schützt nicht vor der Pleite. Einige sehr bekannte und namhafte Unternehmen sind 2019 sogar zum zweiten Mal in die Insolvenz gefallen.

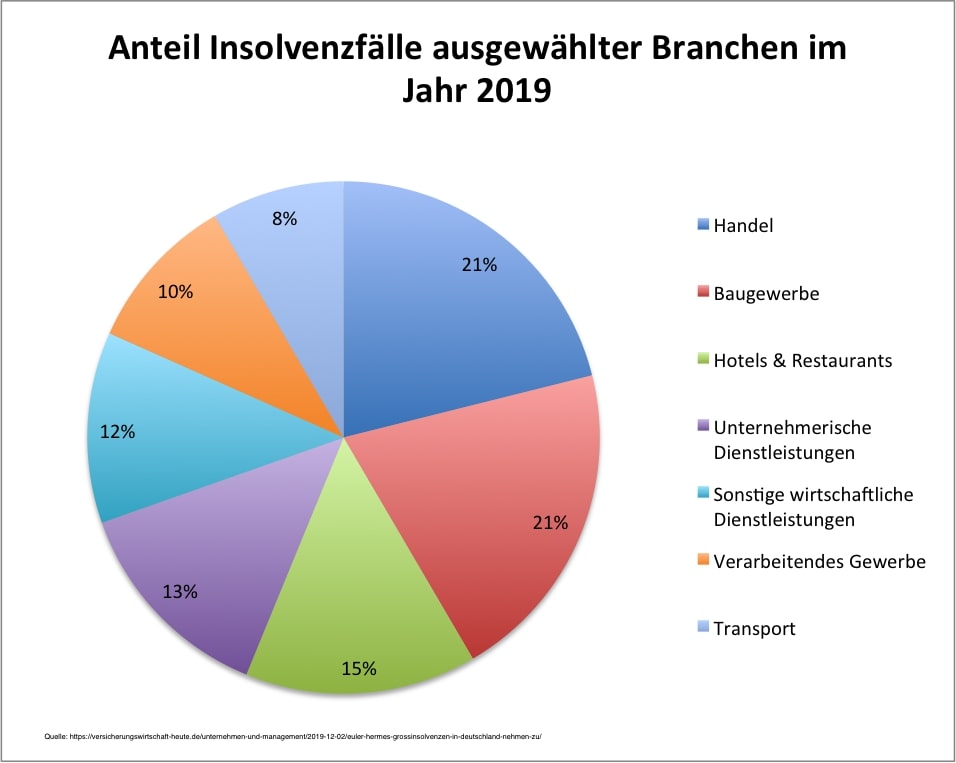

Dabei besteht das Insolvenzrisiko nicht nur innerhalb einer bestimmten Branche. Laut Hermes verzeichnen die folgenden Branchen die meisten Insolvenzen (Zeitraum sind die ersten acht Monaten des Jahres 2019):